Japonsko. Prý pohled do naší ekonomické budoucnosti

Tomáš Prčík, červen 2022

Řada ekonomů tvrdí, že Japonsko představuje otevřené okno do evropské ekonomické budoucnosti. Proto podle mě stojí za to japonský ekonomický vývoj aspoň trochu sledovat.

Nejde-li to silou, jde to ještě větší silou! Do ekonomiky komatu

Pojďme si tedy japonský ekonomický příběh nejdříve krátce představit. Až do začátku devadesátých let bylo Japonsko v ohromném ekonomickém trháku. Během devadesátých let se začala situace zhoršovat. Stát byl nucen postupně sanovat banky plné nesplácených dluhů a půjčoval si víc a víc na veřejné výdaje s cílem rozhýbat ekonomiku.

Přidala se samozřejmě i centrální banka se stále nižšími a nižšími úrokovými sazbami.

Snaha o oživení ekonomiky se ale nevedla a nevedla. K problému se navíc přidala ještě další potíž – deflace. Pokles cen. Díky němu začali už tak spořiví Japonci odkládat spotřebu, čímž hospodářství uvadalo ještě rychleji.

Protože úroky už nebylo kam dál snižovat, byla japonská centrální banka první na světě, která začala s tzv. „kvantitativním uvolňováním“ – skupováním dluhopisů ve snaze dostat do ekonomiky co nejvíce peněz. A tím přivést mrtvolné hospodářství aspoň trochu k životu a vyrazit z něj aspoň nějakou inflaci. Snad za jakoukoliv cenu.

Konec příběhu je neveselý. Japonsko si na této podpoře ekonomiky „vytřískalo“ státní finance. Dosáhnout ekonomického oživení země se mu ale nepodařilo. Státní dluh se vyšplhal na nevídaných 260% ročního hrubého domácího produktu. Platit úroky z tak gigantického dluhu by Japonsko samozřejmě nezvládlo. Takže jeho centrální banka přispěchala s prohlášením, že udělá cokoliv („je připravená koupit cokoliv“), aby udržela úrokovou sazbu japonského státního dluhu na nule. Přesněji na 0,25%.

Tím se Japonsko dostalo do stavu, že sice má monumentální dluh, ale neplatí z něho téměř žádné úroky. Má ho tedy jenom „v účetních knihách“ a nijak mu "neškodí". Tedy aspoň do konce začátku roku 2022 to tak bylo. Ale, jak si můžete přečíst v části Sledujeme pro vás pokračování japonského příběhu, začíná se to možná pomalu měnit. A může to být napínavé.

Proč je japonský příběh zajímavý pro české (nejen) realitní investory

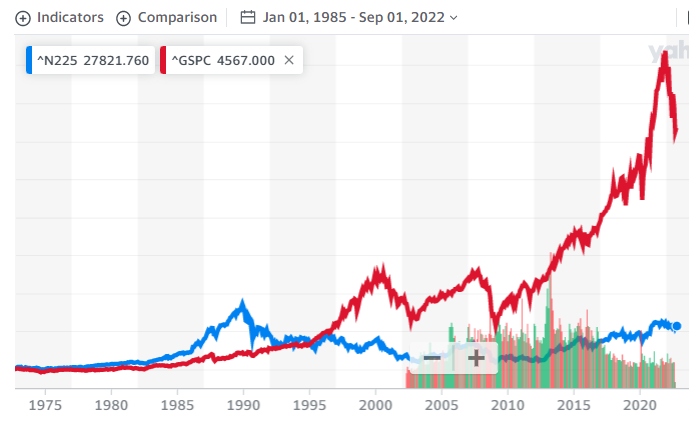

Pro investory je vývoj v Japonsku zajímavý hned z několika důvodů. Podívejte, jak moc se liší vývoj hodnoty japonského akciového indexu Nikkei 225 a amerického indexu S&P 500. Brutální tištění peněz, kterého se centrální banky "dopouštěly" v posledních letech a které mělo za následek růst cen snad všeho (akcií, nemovitostí, ale i potravin) do historických výšin, japonský akciový index na nové výšiny vytlačit nedokázalo.

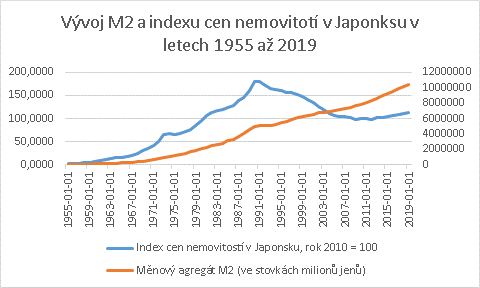

Následující graf, který jsem v roce 2019 připravoval pro potřeby interního výzkumu Callido Reality, vás ale možná překvapí ještě víc. Hlavně, jestli jste v posledních letech investovali do nemovitostí v Česku. Vidíte na něm vývoj indexu cen nemovitostí v Japonsku. Je podobný jako vývoj japonského akcového indexu. Jak vidíte sami, ani ceny nemovitostí v Japonsku tištění peněz, znázorněné vývojem měnového agregátu M2, na jejich úroveň z počátku 90. let nedokázalo "vybičovat".

Jestli ve vás graf vyvolává obavy z propadu cen nemovitostí v Evropě, a potažmo v Česku, mám pro vás ale i jednu dobrou zprávu. Velká část ekonomu se domnívá, že se japonský příběh nedá na Evropu přesně použít z důvodu, že si Japonsko, na rozdíl od Česka, zakázalo imigraci. Ta by měla cenám českých nemovitostí pomáhat vzhůru.

Každopádně pro vás budeme japonský příběh dál níže sledovat.

Sledujeme pro vás pokračování japonského příběhu

Červen 2022

To, co vidíte na obrázku, je vývoj kursu japonského jenu k americkému dolaru za poslední rok. Jen za toto období klesl jen k dolaru přibližně o 17%.

Náš příběh tak pomalu nabírá novou dimenzi, kterou si v poslední době radši nikdo moc nepředstavoval. Přišla inflace a (ve většině zemí) s ní spojený růst úrokových sazeb.

Do Japonska se inflace zatím nedostavuje. Podle veřejně dostupných zdrojů činila inflace v Japonsku v květnu 2022 2,5%.

I přesto ale "atmosféra pomalu houstne". Pokud úrokové sazby ve světě dál porostou, blíží se možná moment, kdy se japonská centrální banka chytí do vlastní pasti. Musela by si totiž vybrat. Buď úrokové sazby nezvýší a bude tím ruinovat své občany tím, že se budou jejich úspory rozpouštět v inflaci (a Japonci jsou vyhlášená „cash society“). Nebo úrokové sazby zvýší a dostane tím do problémů "vlastní" stát, který si placení vysokých úroků ze svého vypěstovaného dluhu nemůže dovolit.

Říjen 2022

Japonský jen pokračuje ve svém pádu. Za poslední rok ztratil proti americkému dolaru již téměř třetinu ze své hodnoty. Japonská centrální banka si - k překvapení mnohých - dál trvá na svém. A úrokové sazby nezvedá. Přišla však reakce od japonského ministerstva hospodářství, které začalo intervencemi podporovat hodnotu své domácí měny na devizových trzích.

Únor 2023

Kdyby po mně někdo chtěl odpověď na otázku, jestli si myslím, že EU spíše kráčí, nebo nekráčí, v ekonomických stopách Japonska, tak bych mu odpověděl, že spíše kráčí.

Jako hlavní "důkaz" bych uvedl monumentání dluhový program Evropské komise NextGenerationEU. Přesně touto cestou Japonsko - v marné snaze rozhýbat ekonomiku - šlo.

NextGenerationEU je dluhopisový program, který měl původně sloužit na podporu ekonomik Eurozóny zasažených covidem. Protože byly covidem nejvíce zasažené turistické obory a protože jsou na turismu nejvíce závislé ekonomiky jižních států EU, jednalo se o program, který měl "v tichosti" podpořit právě tyto země, kterým investoři na kapitálových trzích už nechtěli moc půjčovat. A společné státní dluhopisy evropských zemín Německo zaplaťpánbůh odmítlo.

Protože se z covidu ekonomiky zemí EU, vč. těch jižních, díky masivní finanční podpoře, "otřepaly" docela rychle samy, mají být zdroje z NextGenerationEU přesměrovány zejména do energetické transformace. A nyní nově také částečně na finanční podporu Ukrajiny.

S NexGenerationEU je podle mě spojena řada nepříliš hezkých zajímavostí:

- Všímáte si, jak byrokrati vytvářejí práci vždycky v první řadě sami sobě? Z NextGenerationEU mají být financovánny dotační programy. A ty fungují tak, že je nejdřív musí někdo vytvořit. Někdo k nim musí vytvořit pravidla. Někdo ta pravidla musí schválit. Někdo k těm pravidlům musí napsat metodiku. Někdo musí schvalovat výběr projektů. Někdo musí chodit kontrolovat realizaci těch projektů. Někdo z těch kontrol musí sepisovat zpráv a projednávat je. Někdo to všechno musí auditovat. Někdo musí projekt kolaudovat. Někdo musí vyhodnotit účelnost projektu. A někdo musí sepsat závěrečnou zprávu. A ano, až na konci toho všeho - tam někde daleko, z toho možná bude nějaký solární panel na střeše školy, peníze na účtu nějaké lokální firmy. A někdo z toho v budoucnu možná bude nějak profitovat. Kdo na tom ale vydělá jistě, nepochybně a za všech okolností, jsou byrokrati. Co tak radši udělat program NextGenerationEU, v rámci kterého by se vymyslelo, jak v EU všude propustit 30% státních zaměstnanců a o ušetřené peníze snížit daně? To by Evropanům možná pomohlo k prosperitě mnohem víc. Jenomže s tím není pro byrokraty tolik práce, že?

- Je až zarážející, jak cynicky dokážou politici pojmenovávat vydávání dluhů. Já nevím, co budoucím generacím EU z dluhopisového programu NextGenerationEU zůstane. Snad se to povede. Jedno jim ale zůstane jistě - dluhy. Dluhy z doby, kdy jsme nebyli ve válce a žilo se nám velice dobře. Takže žádné dluhy nebylo třeba dělat. Slovy bývalého ministra financí Miroslava Kalouska: "budoucí generace nás proklejí".

- Bylo by hezké, aby české veřejnosti někdo nahlas, pěkně v hlavním vysílacím čase ve zprávách, a opakovaně, řekl, že nemá jenom náš vlastní český dluh. Ale že se jí potichu "na záda" přidává i ten evropský. Zatím nevíme, kolik přesně ČR z tohoto dluhu zaplatí. Kdyby to mělo odpovídat zruba velikosti naší ekonomiky, tak by to byla cca 2 %. Tedy zhruba 16 miliard EUR. Tedy 400 mld. Kč dluhu navíc - k tomu našemu státnímu.

- Byrokrat vymyslel novinku - maximální možný limit na vydávání dluhopisů v rámci NextGenerationEU se automaticky indexuje o inflaci.

- Jak nedávno někdo řekl v Otázkách Václava Moravce: z toho, do jakých řádů se vydávání dluhů dostalo, člověkovi padá brada. EK nevydala dluhy za řekněme 8 mld. EUR, aby cíleně třeba někde podpořila nějaké projekty, ani 80 mld. EUR, aby řekněme podpořila desítky strategických projektů, ale rovnou za 800 mld. EUR. S tím, aby si někdo nejdřív "sednul", určil, co nutně potřebujeme profinancovat, a podle toho pak přesně určil, kolik si potřebuje půjčit, se dneska nikdo nedělá. Dluhy se vydávají způsobem: půjčíme si nějakou vysokou kulatou částku a uvidíme. Vždyť ono se to na něco použije.

Březen 2024

Japonská centrální banka zvýšila svoji základní úrokovou sazbu na "kladnou nulu" a ukončila tak téměř sedmnáctileté období záporných úrokových sazeb v Japonsku. BoE (Bank of Japan) také ukončila nákupy rizikových aktiv (zejména akcií ETF), kterými "pumpovala" peníze do ekonomiky, a státní dluhopisy hodlá nově nakupovat pouze v objemu expirujících papírů ve svém portfoliu.

Přejme Japonsku období mezinárodního klidu, aby mu monstrózní dluh, který si vypěstovalo, neublížil.

Srpen 2024

Tištění peněz je dobrodružstvím, o kterém stále ještě nevíme, co nám na konci cesty přichystá. Možnost půjčovat si v jenech bezúročně přilákala samozřejmě celý svět. Takže, sotva co japonská centrální banka zvýšila úrokové sazby z 0 na 0,25 %, otřáslo to tektonickými deskami finančních trhů.

Jen posílil, řada investorů se tak dostala se svými půjčkami v jenech do ztráty a začali likvidovat své investice, aby mohli svým závazkům z půjček dostát. A výsledek? Dvanáctiprocentní pokles japonské burzy za jediný den.

Uvidíme, co nám vracení se měnové politiky do normálu přinese. Jestli se tedy dočkáme jeho pokračování. Japonsko je „skvělým předskokanem“, z jehož cesty se možná můžeme učit.

Více informací pro zájemce:

- Jak mohla japonská bursa klesnout o 12% jenom za jediný den:-)?

- Co je to carry trade.

- Článek k tématu na Patria.cz v češtině.

Zpět na Blog

Tomáš Prčík

Podmínky užívání webu a ochrana osobních údajů

Tyto stránky používají pouze tzv. funkční cookies nezbytná k provozu webu a k přihlašování do neveřejných částí.

Podmínky používání těchto stránek

Ochrana a zpracování osobních údajů

Copyright: Tomáš Prčík 2021